La trayectoria que ha tenido la deuda pública del sector no financiero dominicano fre-cuentemente llama la atención y no es para menos; en una década ha evolucionado en forma creciente, tanto en términos absolutos, como por proporción del Producto In-terno Bruto (PIB). Para el 2007 era de US$8,568 millones y del PIB un 21.14 %; en cambio, a diciembre de 2017 era de US$29,543 millones y de un 38.9 % del PIB; una variación para el primer caso de US$20,975 millones y para el segundo de un 17.8 %.

La deuda pública, como vehículo para el fondeo en economías con precariedad en su ahorro doméstico, es conveniente por ser complementaria para el financiamiento y siempre debe ser prudente; para no ofrecer razones que permitan satanizarla por su responsabilidad ante la perspectiva de la sostenibilidad fiscal.

Asimismo, aprovechar la capacidad de ahorro externo ante la insuficiencia del interno, resulta una decisión inteligente y oportuna, que potencializa la capacidad productiva local si se realiza adecuadamente.

En adición, la deuda pública debe ser considerada como un mecanismo de opción contracíclico, -si se trata de mantener o lograr la estabilidad del crecimiento económico nacional-; pues como medio para anular o mitigar una recesión, es una correcta señal de no inacción gubernamental; sin que se llegue a propiciar extender el límite pruden-cial.

Por otro lado, desde la óptica de la racionalidad financiera, es buena y justa, sin impor-tar cuál es más fácil: redistribuir el costo de la deuda a través del tiempo y las genera-ciones, y no cargar todo el peso de la inversión en una sola generación; especialmen-te, cuando la vida útil de las obras que se construyen por esa vía benefician a más de una generación.

Entonces, desde las posiciones de la complementariedad de recursos, del aprovecha-miento del ahorro externo, de lo prudencial del manejo de su magnitud, del efecto pre-visible contracíclico, de la racionalidad financiera y del financiamiento público, la deu-da es un adecuado medio para economías con déficits externos e insuficiencias de recursos financieros.

El manejo responsable de la deuda pública sugiere estar consciente de que no se de-be propiciar o exponer al país a una crisis por deuda. Una forma razonable para aus-cultar ese escenario, al margen de los indicadores de sostenibilidad que escapan al alcance de esta publicación; es a través de un examen al comportamiento del perfil de la deuda, a fin de determinar si se ha reperfilado, es decir, si ha tomado nuevos ras-gos, conforme ha pasado el tiempo: para este caso, una década.

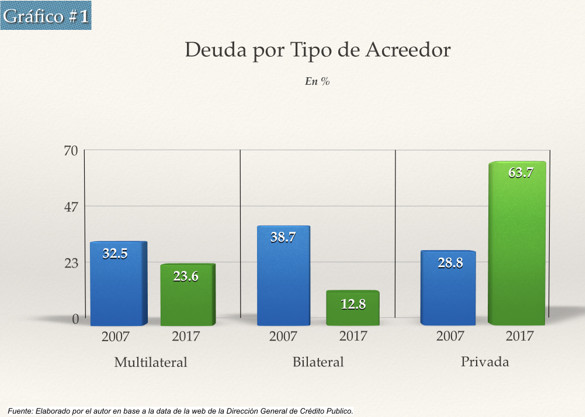

Para el 2007, el perfil de la deuda del sector público no financiero mostró por tipo de acreedor que la deuda multilateral era de un 32.5 % del total; la bilateral de un 38,7 % y la privada de un 28.8 %. Diez años después, para el 2017 fue de un 23.6 % para la primera; de un 12.8 % para la segunda y de un 63.7 % para la tercera; advirtiéndose una nueva caracterización que hace a la deuda tener un reperfil.

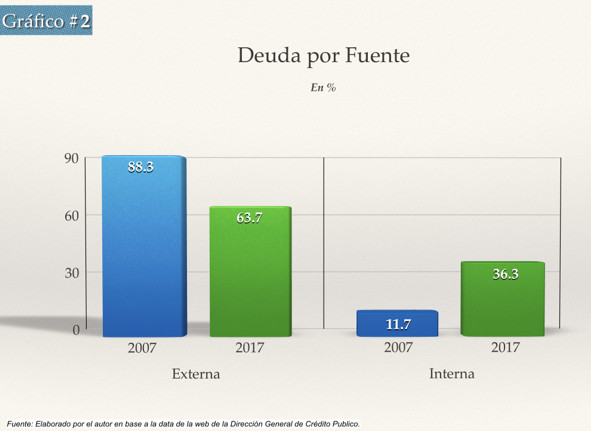

En cuanto al tipo de deuda según fuente, la externa para el 2007 era de un 88.3 % y la interna de un 11.7 %; evolucionando luego hacia el 2017 a un 63.7 % y un 36.3 %, respectivamente; lo que indica un reperfil de la deuda pública del sector no financiero.

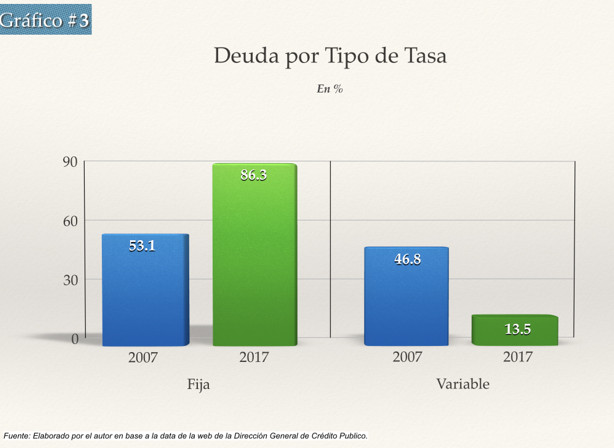

En lo relativo a la deuda conforme al tipo de interés, para el 2007 la tasa fija era de un 53.1 % y la variable de un 46.8 %; moviéndose posteriormente hacia diciembre de 2017 a un 86.3 % la fija y a un 13.5 % la variable.

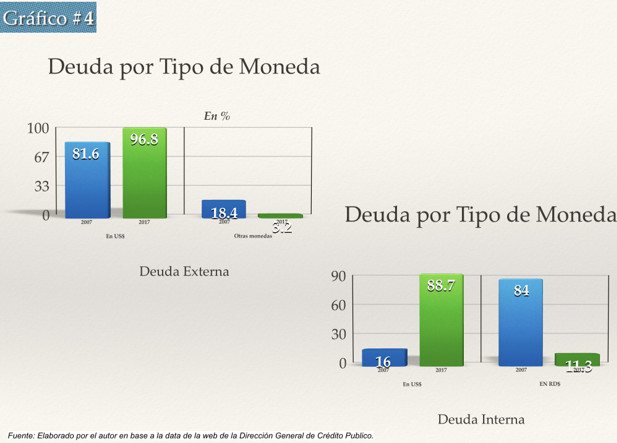

Referente al tipo de moneda, la deuda externa del sector público no financiero corres-pondió a un 81.6 % en dólares y a un 18.4 % en otras monedas para el 2007. Al finali-zar el año se posicionó en un 96.8 % y en otras divisas en un 3.2 %; mientras que la interna fue de un 84.0 % en pesos y de un 16.9 % en dólares. Y para el 2017 de un 88.7 % en pesos y de un 11.3 % en dólares estadounidenses; mostrando también un reperfil de la deuda nacional.

Conforme a la deuda por tipo plazo, para el 2007 la de mediano y largo plazo se ubicó en un 97.9 % y la de corto plazo en un 2.1 %; luego en el 2017 se mantuvo práctica-mente igual, al colocarse en un 97.7 % y un 2.3 %, respectivamente.

En líneas generales, se podría señalar que la deuda pública presenta cambios en su composición que permiten marcar un reperfil; el que por un lado facilita su manejo, es-pecialmente, al variar favorablemente las tipologías por fuente y tasa de interés; en contraposición y que podría complicar su manejo en determinados escenarios, esta-rían por tipo de acreedor y por tipo de moneda, para el caso de la deuda interna; y por plazo no se aprecian modificaciones de importancia.